Als Gesellschafter Geschäftsführer einer GmbH können Sie die Beiträge für die Absicherung Ihrer Lohnfortzahlung über die GmbH bezahlen. Dadurch verschieben Sie Ihre privaten Versicherungskosten in die GmbH und Ihr Unternehmen kann die Kosten steuerlich absetzen. Sie erhöhen damit Ihr Nettoeinkommen. So funktioniert es.

Inhalt

- Lohnfortzahlung bei Arbeitsunfähigkeit des Geschäftsführers

- Tipp: Lohnfortzahlung als Geschäftsführer über die GmbH versichern

Lohnfortzahlung bei Arbeitsunfähigkeit des Geschäftsführers

Wird ein Geschäftsführer arbeitsunfähig entstehen viele Nachteile. Die GmbH verliert Umsatz durch Ausfall des Geschäftsführers und produziert Kosten für dessen Lohnfortzahlung. Zusätzlich haben viele Geschäftsführer die eigene Lohnfortzahlung häufig nicht richtig versichert und schmälern dadurch ihr Einkommen im Krankheitsfall.

Die richtige Absicherung eines Geschäftsführers ist Kernthema unsere Beratung. Im Endeffekt tragen Sie als Geschäftsführer das unternehmerische Risiko und müssen zeitgleich bei Arbeitsunfähigkeit einen Einnahmeverlust hinnehmen. Es macht deshalb Sinn sich mit den möglichen Optionen der Lohnfortzahlung zu beschäftigen.

Was ist die Lohnfortzahlung im Krankheitsfall?

Ein Baustein der Krankenversicherung ist die Lohnfortzahlung im Krankheitsfall. Bei Arbeitsunfähigkeit zahlt der Versicherungsträger einen vereinbarten Tagessatz an den Versicherten aus. Der Einschluss einer solchen Vertragsleistung ist freiwilliger Natur. Jeder darf selbst entscheiden, ob und wie viel abgesichert werden soll. Diese Freiwilligkeit führt dazu, dass fast jede arbeitende Person bei Arbeitsunfähigkeit falsch, bzw. unzureichend versichert ist. Dabei ist unerheblich, ob Sie in der GKV oder PKV versichert sind. Im Krankheitsfall haben Sie weniger zu Leben als im Arbeitsleben – bei gleichem unternehmerischem Risiko.

Wie ist die Lohnfortzahlung in der GKV geregelt?

In der gesetzlichen Krankenkasse wird der Baustein für die Lohnfortzahlung Krankengeld genannt. Die Leistungshöhe vom GKV-Krankengeld ist in der maximalen Leistungshöhe begrenzt (2023: Tagessatz 116,38 Euro täglich/ 3.491,40 Euro monatlich) und davon sind noch Sozialversicherungskosten zu bezahlen. Der Beitrag ist abhängig vom Einkommen.

Bei 0,6% Beitragssatz (Techniker) und 5.000 Euro Bruttogehalt beträgt der Beitrag monatlich 29,03 Euro. Deshalb sollten Kassenversicherte immer über eine private Krankentagegeldversicherung die Leistungshöhe ergänzen. Ohne diese zusätzliche Absicherung beträgt der Beitrag (Techniker GKV) monatlich 911,87 Euro im Jahr 2023.

Wie ist die Lohnfortzahlung in der PKV geregelt?

In der privaten Krankenversicherung wird Baustein für die Lohnfortzahlung Krankentagegeld genannt. Die Leistungshöhe ist je nach Versicherer frei wählbar. Im Gegensatz zur gesetzlichen Kasse sind Nettogehälter bis 10.000 Euro monatlich (und auch mehr) versicherbar. Der Beitrag für die Krankentagegeldversicherung ist abhängig von der Gesundheit, dem Eintrittsalter, die Leistungshöhe und die Karenzzeit.

Gerade bei der privaten Krankentagegeldversicherung werden bei Vertragsabschluss viele Fehler gemacht. Das liegt daran, dass themenbezogene Praxiserfahrung fehlt und deswegen die Situation falsch eingeschätzt wird. Ich werde eh nicht krank oder ich darf eh nicht krank werden als Selbstständiger sind typische Einschätzungen.

Typische Anfängerfehler bei der Absicherung der Lohnfortzahlung

Ganz häufig haben Kunden und Berater wenig Erfahrung mit der Absicherung der Lohnfortzahlung. Deswegen entstehen immer wieder die gleichen Fehler in der Geschäftsführer-Absicherung. Typische Fehler sind:

- Das versicherte Krankentagegeld ist zu niedrig. Grund dafür ist auch die Beitragshöhe. Denn je höher die Absicherung ausfällt, desto höher ist auch der Beitrag.

- Die Karenzzeit ist falsch gewählt. Als Karenzzeit wird eine Wartezeit bezeichnet, bevor eine Leistung fällig wird. Je länger die Karenzzeit ist, desto niedriger ist der Beitrag. Doch die Karenzzeit muss zur Lohnfortzahlungsdauer der GmbH passen. Zahlt die GmbH 6 Monate Lohnfortzahlung, muss die Karenzzeit 6 Monate betragen. Ansonsten zahlen Sie Beitrag für eine Leistung, die Sie nicht kriegen werden.

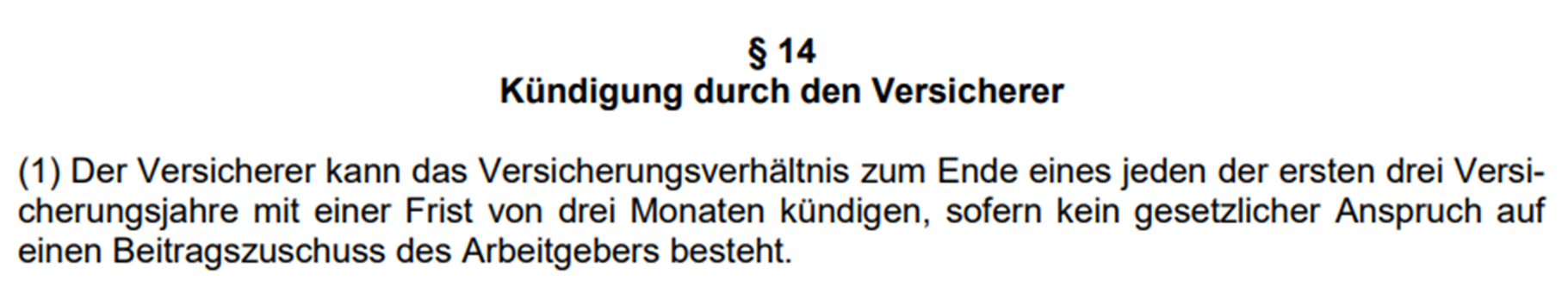

- Der Krankentagegeldtarif wird beim gleichen Versicherer abgeschlossen wie die Krankenversicherung. Gerade in der privaten Krankenversicherung können verschiedene Versicherer miteinander kombiniert werden. Vorsicht: In den ersten drei Vertragsjahren hat der Versicherer laut Musterbedingungen MBKT2009 ein Sonderkündigungsrecht.

Quelle: Auszug Musterbedingungen MB/KT 2009

Manche Versicherer, wie z.B. die Barmenia (Tarif T+) verzichten auf dieses Kündigungsrecht. Damit wäre der Barmenia Krankentagegeld-Tarif besser als andere Tarife, welche nicht auf dieses Recht verzichten.

Quelle: Barmenia Tarifbedingungen T+

Es gibt folglich auch bei Krankentagegeldtarifen Leistungsunterschiede und deshalb ist es immer ratsam, Vertragsbedingungen vor Abschluss zu lesen und zu vergleichen.

- Es wird ein monatlicher Beitrag gezahlt. Viele Versicherer gewähren einen Beitragsnachlass, wenn der Beitrag jährlich gezahlt wird. Hier finden Sie eine Übersicht dazu: PKV-Beitrag senken durch Zahlung Jahresbeitrag (kvoptimal.de)

- Das Krankentagegeld wird als privater Vertrag abgeschlossen. Damit sind die Beiträge nicht steuerlich absetzbar und müssen aus dem Nettoeinkommen bezahlt werden. Besser ist es, dass Krankentagegeld über die GmbH abzuschließen.

Längere Lohnfortzahlung aus der GmbH zusagen

Alternativ zur privaten Krankentagegeldversicherung/ Krankengeld kann sich der Geschäftsführer auch eine längere Lohnfortzahlung bei Arbeitsunfähigkeit aus der GmbH zusagen. Allerdings birgt diese Lösung auch ein Risko. Denn wenn der Geschäftsführer ein Leistungsträger ist und aufgrund Arbeitsunfähigkeit die Umsätze einbrechen, kann eine lange Lohnfortzahlung über die GmbH schnell zum finanziellen Risiko werden.

Wenn der Geschäftsführer gesundheitlich ausfällt und 6.000 Euro Lohnfortzahlung über die GmbH vereinbart hat, werden bei 6 Monaten Arbeitsunfähigkeit 36.000 Euro fällig. Unter Umständen ein hartes Brett, welches die GmbH ohne Geschäftsführer bohren muss.

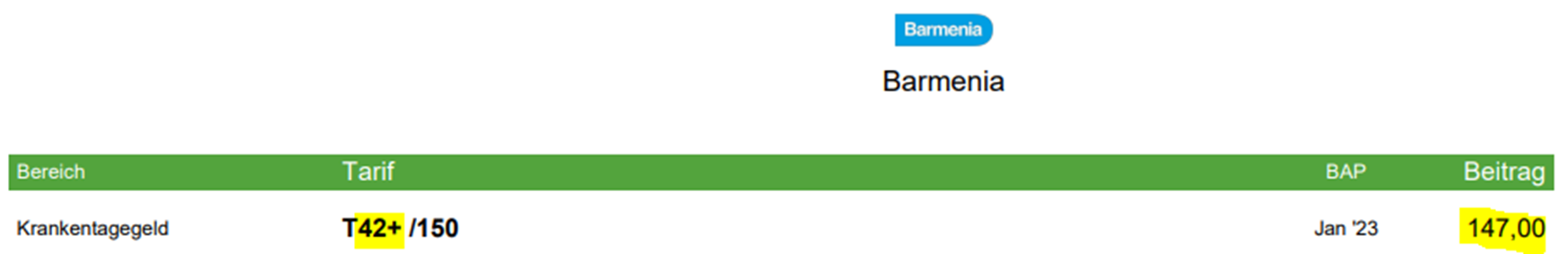

Krankentagegeld aus dem Nettogehalt bezahlen

Auch wenn das Gehalt über eine private Krankentagegeldversicherung mit einer Karenzzeit von 42 Tagen versichert ist, bleibt die GmbH auf 9.000 Euro kosten sitzen (für 6 Wochen Lohnfortzahlung) und der Geschäftsführer hat zusätzlich 147 Euro Monatsbeitrag (Vertragsabschluss mit 50 Jahren) für den Versicherungsschutz (4.500 Euro Nettogehalt) privat zu zahlen.

Gerechnet vom 50. Lebensjahr bis zum Rentenalter (67 Jahre) fallen hier 29.988 Euro Beitragskosten an. Beitragssteigerungen oder längere Arbeitsdauer als das 67. Lebensjahr nicht eingerechnet.

Weder die private Krankentagegeldversicherung noch die längere Lohnfortzahlung aus der GmbH sind optimale Lösungen. Deswegen haben wir hier den besten Tipp des Tages für Sie.

Haben Sie noch Fragen?

Sprechen Sie uns an. Wir beraten Sie gern. Jetzt kostenfrei informieren.

Tipp: Lohnfortzahlung als Geschäftsführer über die GmbH versichern

Der Versicherer DKV bietet einen Krankentagegeld, welches die GmbH für den Geschäftsführer (oder jeden anderen Arbeitnehmer) abschließen kann. Der Tarif versichert bis maximal 18 Monate Gehaltszahlungen mit einer Karenzzeit von 15. Tagen. Damit muss die GmbH nur 14 Tage Lohnfortzahlung leisten. Danach geht das Risiko auf die DKV über.

Bleiben wir bei den Beispieldaten oben (6.000 Euro Gehalt). Bei einer Arbeitsunfähigkeit von 6 Monaten entstehen folgende Werte:

- Gehaltskosten für die GmbH: 3.000 Euro (14 Tage Lohnfortzahlung bei Arbeitsunfähigkeit)

- Leistungen von der DKV: 33.000 Euro (5,5 Monate Arbeitsunfähigkeit)

Diese Werte klingen doch schon viel besser aus GmbH-Sicht.

Wie verändern sich die Vertragskost durch die GmbH-Lösung?

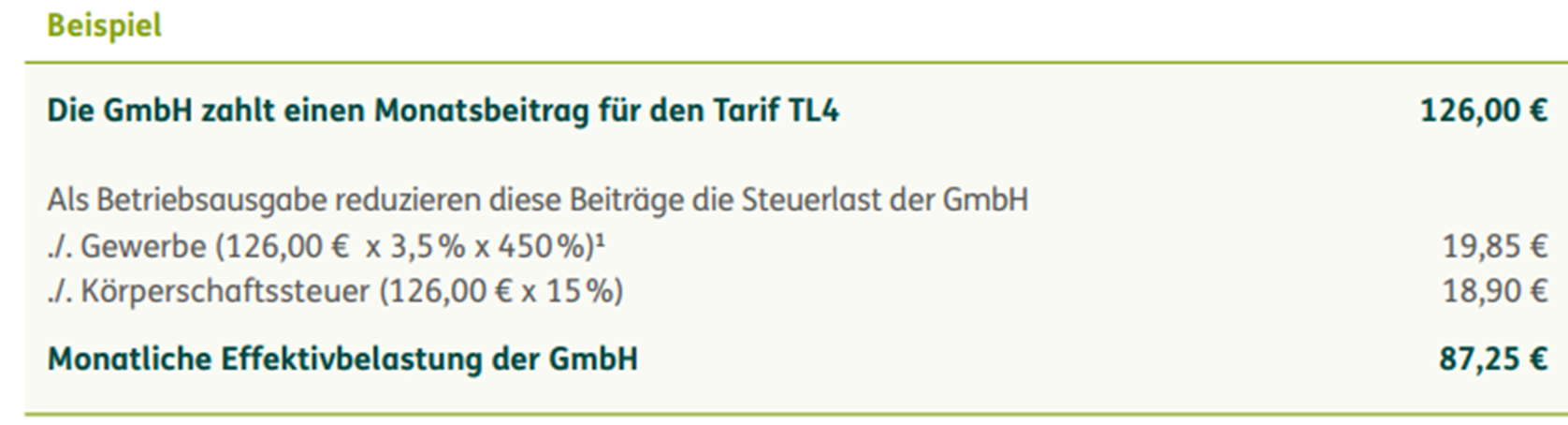

Der DKV-Tarif TL mit 12 Monaten Leistungsdauer kostet für eine versicherte Person im Alter von 50 Jahren monatlich 126 Euro. Den Beitrag entrichtet die GmbH.

Quelle: DKV Broschüre KT für GGF

Wir der DKV-Tarif mit 12 Monaten Versicherungsdauer gewählt können Sie ab dem 364. Tag der Arbeitsunfähigkeit eine private Krankentagegeldversicherung anschließen lassen. Vorteil: Bei einer Karenzzeit von 364 Tagen sinkt der Beitrag enorm im Vergleich zur Karenzzeit von 42 Tagen. Beispiel für einen 50jährigen GGF mit 6.000 Euro Lohnfortzahlung:

Während der Tarif mit Karrenzeit 42 Tage monatlich 147 Euro kostet, kostet der gleiche Tarif mit einer Karenzzeit von 364 Tagen nur noch 9 Euro monatlich. Ihre private Kostenbelastung sinkt um knapp 94%. Ganz nett eigentlich.

Denn damit erhöhen Sie Ihr steuerfreies Einkommen um 138 Euro monatlich.

Wie unterscheiden sich die Versorgungsmodelle für die Lohnfortzahlung des Geschäftsführers?

Es gibt drei Ansätze um einen Geschäftsführer im Krankheitsfall zu Versorgung. Grundsätzlich sollte die Versorgung immer das Nettogehalt absichern. Als Geschäftsführer tragen Sie viele unternehmerische Risiken und Ihre Arbeitsleistung muss sich lohnen. Natürlich sollten Sie auch bei Arbeitsunfähigkeit gut leben können.

- Ansatz 1: Private Krankentagegeldversicherung mit 42 Tagen Karenzzeit. Sie können über Ihre GmbH eine kurze Lohnfortzahlung vereinbaren (6 Wochen) und eine private Krankentagegeldversicherung mit 42 Tagen Karenzzeit abschließen.

- Ansatz 2: Krankentagegeldversicherung und Lohnfortzahlung über die GmbH missen. Sie können über Ihre GmbH eine längere Lohnfortzahlung vereinbaren (z.B. 6 Monate) und eine private Krankentagegeldversicherung mit 182 Tagen Karrenzeit abschließen. Halb halb quasi.

- Ansatz 3: Krankentagegeldversicherung über die DKV als GmbH-Vertrag und anschließend eine Krankentagegeldversicherung mit 364 Tagen Karenzzeit. Sie können eine sehr kurze Lohnfortzahlung über die GmbH vereinbaren (14 Tage) und über die DKV das Risiko für 12 Monate absichern. Anschließend wird das Restrisiko über eine private Krankentagegeldversicherung mit 364 Tagen Karenzzeit abgedeckt.

Je nachdem für welche Variante Sie sich entscheiden, entstehen im Fall der Arbeitsunfähigkeit verschiedene Kosten. Die kostengünstigste Variante ist das GmbH-KT-Konzept.

| VERGLEICH | Ansatz 1 | Ansatz 2 | Ansatz 3 |

| Kosten GF KT | 29.988 € | 6.732 € | 1.836 € |

| Kosten GmbH | 9.000 € | 36.000 € | 3.000 € |

| Beitrag GmbH KT | – | – | 15.705 € (nach Steuer) |

| Aufwand | 38.988 € | 42.732 € | 20.541 € |

Auch für dem Geschäftsführer ist Ansatz 3 die günstigste Lösung. Krankentagegeldversicherung können nicht steuerlich abgesetzt werden und müssen somit aus dem Nettoeinkommen bezahlt werden. Sinkt der Beitrag zur Krankentagegeldversicherung, steigt damit das Nettoeinkommen. Deswegen lohnt es sich auf jeden Fall für den Geschäftsführer die Lohnfortzahlung die GmbH zu strukturieren.

Wer kann den DKV Tarif TL abschließen?

Versicherungsnehmer können alle Arbeitgeber sein, die in der Bundesrepublik Deutschland ein Unternehmen betreiben und einem Arbeitnehmer für die Dauer der Arbeitsunfähigkeit zur Zahlung von Gehalt / Lohn verpflichtet sind.

Versicherte Personen können alle Arbeitnehmer sein, welche jünger als 60 Jahre sind. Höchstaufnahmealter ist das 59. Lebensjahr und in einem Angestellten- oder Arbeitsverhältnis stehen und die während der Dauer der Arbeitsunfähigkeit einen Anspruch auf Gehalts- oder Lohnzahlung gegen den Versicherungsnehmer haben.

Bei Vorerkrankungen der versicherten Person kann die DKV einen Zuschlag zum Beitrag oder unter besonderen Bedingungen versichern.

Welche Leistungsdauer ist versicherbar?

Als Leistungsdauer gilt der Zeitraum, in dem die DKV die Lohnfortzahlung für den Arbeitgeber übernimmt. Die Leistungsdauer ist abhängig vom versicherten Tarif und endet bei Tarif:

- TL1 mit Ablauf der 6. Woche (42. Krankheitstag)

- TL2 mit Ablauf der 13. Woche (91. Krankheitstag)

- TL3 mit Ablauf der 26. Woche (182. Krankheitstag)

- TL4 mit Ablauf der 52. Woche (364. Krankheitstag)

- TL5 mit Ablauf der 65. Woche (455. Krankheitstag)

- TL6 mit Ablauf der 78. Woche (546. Krankheitstag)

Damit kann eine Lohnfortzahlung von 6 Wochen bis 78 Wochen (1,5 Jahre) über den DKV-Tarif abgesichert werden.

Hier finden Sie weitere Informationen von der DKV zum Thema:

Musterbedingungen DKV Krankentagegeld

Produktbroschüre GmbH GF Lohnfortzahlung (TL)

Beitragsübersicht Tarif TL DKV

Zusatzerklärung DKV und Antrag DKV

Beim Antrag sind die Gesundheitsfragen zu finden. Für den Tarif TL sind folgende Fragen zu beantworten: 1, 2, 3, 4, 6, 7, 9, 10, 11. ACHTUNG: Es kann sein, dass die DKV neue Formulare eingeführt hat. Deswegen mailen Sie uns an, wenn Sie die aktuellen Formulare wünschen: info@kvoptimal.de

Wenn Sie Fragen zum Thema haben, mailen Sie uns bitte dazu an. Im optimalen Fall direkt mit einem aktuellen Nachtrag zu Ihrer Krankenversicherung damit wir die bestehenden Tarife prüfen können. Wir helfen gerne weiter: info@kvoptimal.de